Recentemente publicamos o VII Relatório Supremo em Números: o Supremo Tributário[1], um relatório de pesquisa no âmbito do projeto Supremo em Números, que é desenvolvido pela FGV Direito Rio desde 2010[2].

O objetivo geral do relatório foi explorar quantitativamente a base de dados do Supremo Tribunal Federal (STF) em matéria tributária. Um dos resultados obtidos mais expressivos foi acerca do perfil de cada ministro da Corte Suprema, na sua tendência pró-fisco ou pró-contribuinte.

O relatório teve por objetivo específico analisar oito grandes temas do Direito tributário nas decisões da Corte Suprema, a saber:

(i) a expressividade da matéria tributária;

(ii) as características dos processos tributários;

(iii) os temas mais recorrentes nos processos tributários;

(iv) o papel da União, dos estados e dos municípios, pela análise dos seus processos tributários;

(v) o perfil decisório de cada ministro, com ênfase em sua tendência pró-fisco ou pró-contribuinte;

(vi) a importância e a influência dos precedentes;

(vii) a influência de fatores externos, como sustentação oral; e

(viii) a economia digital.

Pretendeu-se traçar o perfil geral do STF em matéria tributária desde 1988 e, a partir das principais ocorrências apuradas, alertar o legislador brasileiro para determinadas questões que deveriam constar das propostas e dos debates em torno da reforma tributária no país.

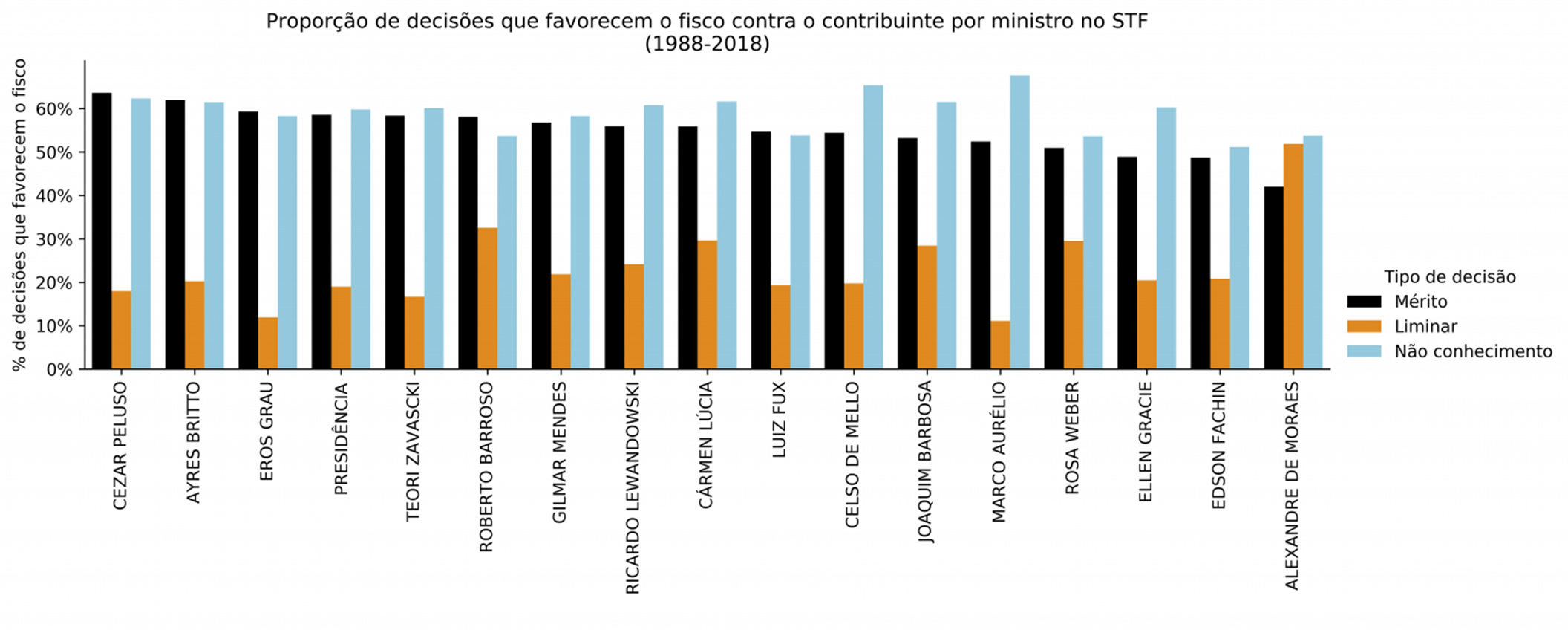

A partir da análise das decisões de mérito, das decisões liminares e das decisões de não conhecimento, por ministro da Corte Suprema, pode-se traçar um certo perfil decisório de cada ministro, com ênfase na sua tendência pró-fisco ou pró-contribuinte.

Para tanto, levantamos os seguintes questionamentos: a) qual o percentual de decisões, tanto monocráticas quanto colegiadas, favoráveis ou contrárias ao fisco e ao contribuinte, por ministro? b) como se apresentam esses percentuais ao longo do tempo?

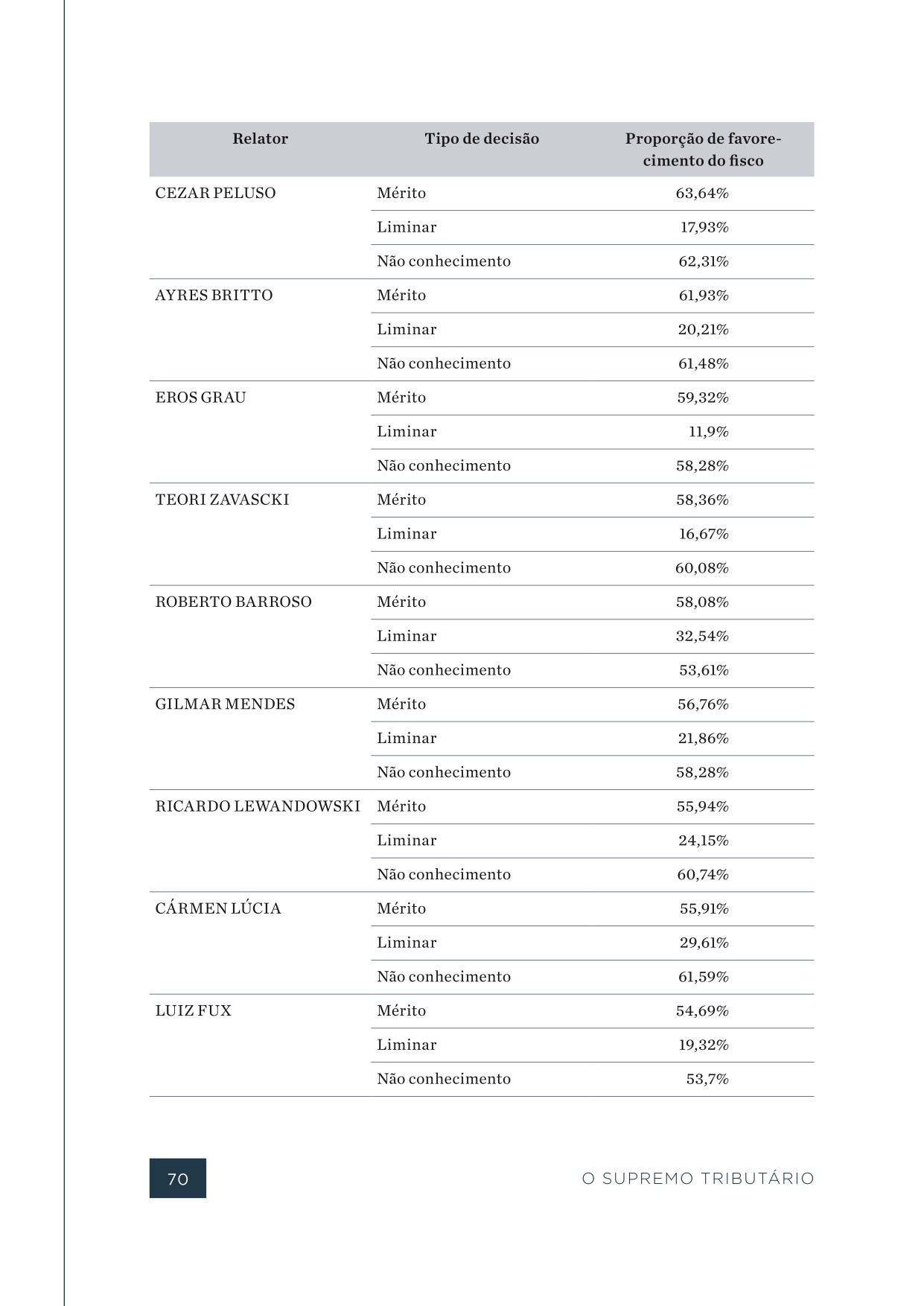

Os dados do gráfico e da tabela acima revelam a proporção de decisões que favorecem o fisco contra o contribuinte por ministro desde 1988. É possível observar um comportamento semelhante entre os ministros, quando o tipo de decisão é pelo não conhecimento, com destaque para o min. Marco Aurélio, com o maior percentual de decisões que favorecem o fisco.

Nas decisões liminares, os ministros Marco Aurélio e Eros Grau proferem uma proporção de decisões mais favoráveis ao contribuinte, enquanto os ministros Alexandre de Moraes, Joaquim Barbosa, Roberto Barroso, Cármen Lúcia e Rosa Weber têm uma tendência oposta.

Nas decisões de mérito, o ministro Cezar Peluso foi o mais favorável ao fisco, enquanto o ministro Alexandre de Moraes foi o mais favorável ao contribuinte. O min. Cézar Peluso decidiu em 63,64% das decisões de mérito favoravelmente ao fisco, mas apenas em 17,93% das decisões liminares favoravelmente ao fisco. Já o min. Alexandre de Moraes proferiu 41,89% de decisões de mérito favoravelmente ao fisco e 51,85% de liminares favoravelmente ao fisco.

Na avaliação da proporção de decisões que favorecem o fisco contra o contribuinte por órgão no STF desde 1988, ao compararmos a atuação das duas turmas, é possível observar que a Segunda Turma é mais favorável ao fisco nas decisões no mérito, enquanto a Primeira Turma é mais favorável ao fisco nas decisões de não conhecimento.

O Tribunal Pleno apresenta proporções mais favoráveis ao fisco nas decisões liminares e de mérito, enquanto nas decisões pelo não conhecimento, a proporção é praticamente igual à da Primeira Turma.

De forma geral, medidas liminares raramente são levadas à apreciação dos órgãos colegiados do STF em matéria tributária. Vale destacar que o Tribunal Pleno decidiu em 52,22% das decisões de mérito a favor do fisco.

A Segunda Turma decidiu, no mérito, cerca de 40% dos casos a favor do fisco e cerca de 60% dos casos a favor do contribuinte, enquanto a Primeira Turma decidiu, no mérito, cerca de 34% dos processos a favor do fisco e cerca de 66% dos processos a favor do contribuinte. Isso demonstra que, de 1988 a 2018, as Turmas decidiram mais a favor do contribuinte do que do fisco.

Nas decisões liminares, o Tribunal Pleno favoreceu o fisco em aproximadamente 40% dos casos e o contribuinte em aproximadamente 60% dos casos.

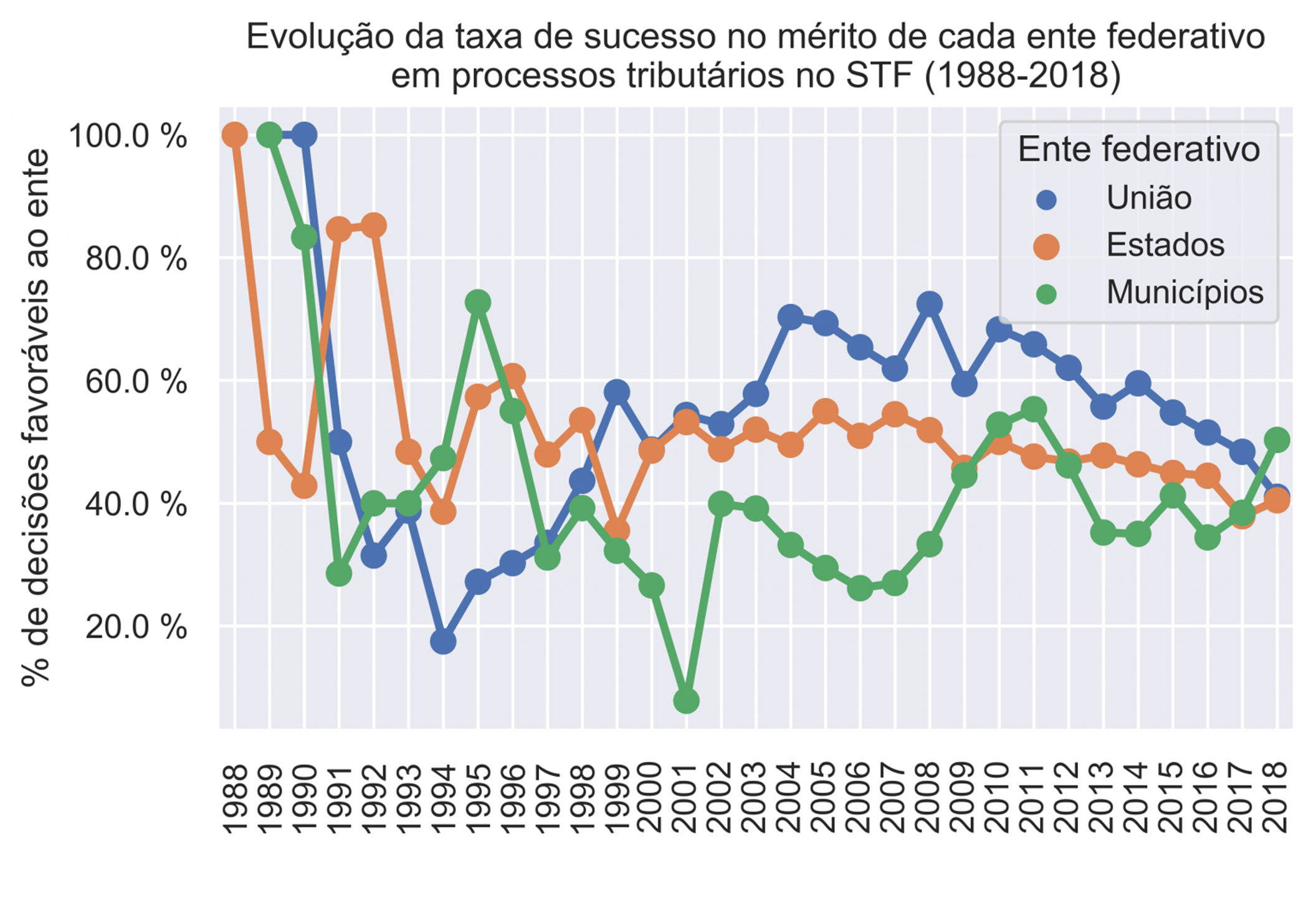

Por fim, há uma relação interessante entre a evolução da taxa de sucesso no mérito de cada ente federativo em processos tributários no STF desde 1988 e a composição do STF, considerando a indicação dos ministros pelo presidente da República.

Na composição do STF na década de 1990, a União obtinha menos sucesso do que estados e municípios; após 1999, a União passa a ter uma tendência de maior sucesso do que estados e municípios. Há um pico de sucesso da União no ano de 2008 e de fracasso no ano de 1994, assim como há um considerável pico de insucesso para os municípios no ano de 2001.

A partir de 2002, a União entra em um período de crescente aumento da sua taxa de sucesso no STF, permanecendo com percentuais superiores ao de estados e municípios até 2017. Ressalte-se que o período em que a União permaneceu com as taxas mais elevadas de sucesso no STF vai de 2004 a 2012, que praticamente coincide com o governo do presidente Lula (2003 a 2011).

Lula indicou oito ministros para o STF (Cezar Peluso, Menezes Direito, Ayres Britto, Cármen Lúcia, Ricardo Lewandowski, Eros Grau, Joaquim Barbosa, Dias Toffoli). Considerando desde o presidente José Sarney, cujo mandato foi de 15 de março de 1985 a 15 de março de 1990, Lula foi o que mais ministros nomeou.

A partir dos resultados apresentados no relatório e mencionados acima, pode-se traçar um certo perfil decisório dos ministros da Corte Suprema – sem os rotular – considerando o que se pode chamar de uma eventual tendência pró-fisco ou pró-contribuinte, bem como das Turmas e do Tribunal Pleno, a partir da proporção de decisões verificadas, as quais resultaram tanto a favor do fisco como do contribuinte.

Esse perfil traçado pode eventualmente ser útil, em alguma medida, para auxiliar os operadores do Direito quanto ao prognóstico de sucesso estimado nas causas em que participam, conforme o órgão julgador, ao menos enquanto perdurar a atual composição dos ministros da Corte Suprema.

[1] Fossati, Gustavo; Costa, Leonardo de Andrade. O Supremo Tributário. Rio de Janeiro: FGV Direito Rio, 2020, p. 27. Disponível em: <https://bibliotecadigital.fgv.br/dspace/handle/10438/29039>. Acesso em: 05 de junho de 2020.

[2] “O Supremo em Números é um projeto de pesquisa da FGV Direito Rio, iniciado em 2010, que tem como objetivo coletar dados dos tribunais superiores brasileiros e produzir pesquisas acadêmicas de qualidade e alto impacto a partir dessas fontes de informação. Atualmente, o projeto mantém dados a respeito de 2.025.068 processos no STF, com informações sobre 25.634.965 andamentos e 2.396.264 decisões”. IN: Fossati, Gustavo; Costa, Leonardo de Andrade. O Supremo Tributário. Rio de Janeiro: FGV Direito Rio, 2020, p. 27. Disponível em: <https://bibliotecadigital.fgv.br/dspace/handle/10438/29039>. Acesso em: 05 de junho de 2020.

GUSTAVO FOSSATI – Professor da FGV Direito Rio. Doutor em Direito Tributário pela Universidade de Münster, Alemanha. Advogado e parecerista.